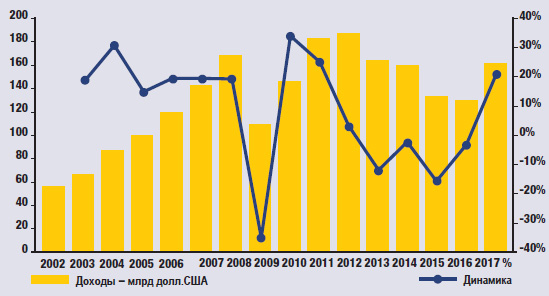

2017 год стал успешным для строительной отрасли, поэтому неудивительно, что финансовые показатели у производителей из ТОП-50 выросли. В прошлой "Желтой таблице" суммарный объем продаж оборудования у рассматриваемых компаний составил чуть менее $130 млрд, а уже в 2017 данный показатель увеличился до $162 млрд (+21,5%).

Посмотрев на пятерку лидеров, можно составить представление, насколько хорошим был 2017 год. Все пять компаний в верхней части рейтинга остались прежними. Единственное изменение: Volvo и Liebherr поменялись местами (первая разместилась на 4-й позиции, вторая опустилась на 5-ю).

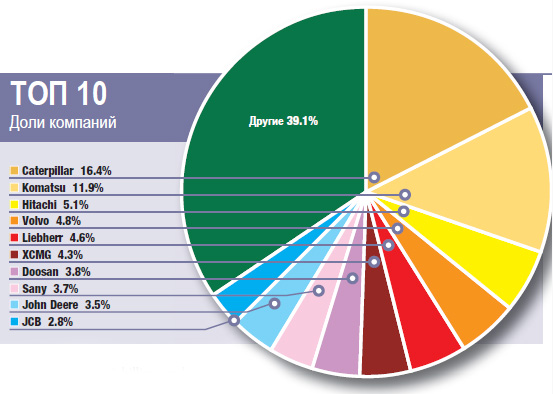

Компания Caterpillar, которая по-прежнему является крупнейшим OEM-производителем строительного оборудования, увеличила продажи с $21,3 млрд в 2016 году до $26,6 млрд в 2017. У Komatsu зафиксирован рост на $5,2 млрд (всего компания заработала $19,2 млрд), у Hitachi - на $1,8 млрд (итог - $8,3 млрд), у Volvo - на $1,9 млрд (до $7,8 млрд). У компании Liebherr, замыкающей ТОП-5, произошел рост с $6,1 млрд до %7,3 млрд. В 2017 году суммарный объем продаж строительного оборудования у пяти крупнейших мировых производителей составил $69,3 млрд.

По данным Off-Highway Research, одним из ключевых факторов улучшения показателей стало увеличение продаж в Китае на 82%. В данной стране было реализовано более 200 тыс. единиц техники, и это лучший результат с 2014 г.

Самый высокий уровень доходов с 2013 года

В 2016 году снижение доходов от продаж строительной техники у компаний из "Желтой таблицы" составило 3% (падение на $3 млрд в сравнении с 2015 годом). Результаты за 2017 год стали иными: произошел рост на 21,5%, или $32 млрд. Ключевую роль в этом сыграл Китай. Ожидается, что в данном регионе спрос останется на высоком уровне благодаря реализации многочисленных инфраструктурных проектов. Кроме этого, как показывает начало 2018 года, цены на сырьевые товары будут продолжать увеличиваться, в том числе в результате сокращения запасов по отдельным позициям из-за высокого спроса на них.

Драйверы роста

Важнейшим драйвером роста продаж в Китае стали гусеничные экскаваторы: в 2017 было реализовано на 125% больше техники данного типа, чем в 2016. В сегменте мини-экскаваторов произошел рост на 88%. Поэтому неудивительно, что в этом году китайские компании значительно улучшили свои позиции в рейтинге. Так, XCMG поднялась на два места, с 8-го на 6-е, а Sany Heavy Industries переместилась на три позиции вверх (с 11-й на 8-ю).

За пределами первой десятки самые значительные позитивные перемещения в рейтинге также произошли у китайских производителей. Компания Sunward, которая значилась под номером 47 в прошлогодней "Желтой таблице", поднялась на 7 мест. Фирма, основанная в 1999 году, производит различные виды оборудования, но наиболее активно работает в сегменте экскаваторов, выпуская технику компактного, среднего и тяжелого класса. 125-процентный рост на рынке гусеничных экскаваторов в Китае и улучшение позиций Sunward, несомненно, являются непосредственно связанными между собой событиями.

С другой стороны, есть ряд японских компаний, для которых прошедший год стал более сложным, если судить по данным "Желтой таблицы". Несмотря на то, что благодаря Komatsu и Hitachi Япония заняла два места в ТОП-5, Kobelco опустилась на 4 позиции (до 17 строчки рейтинга). Но наиболее значительное падение произошло у Tadano: с 27-й позиции компания опустилась на 7 строчек вниз. По заявлению производителя, негативное влияние на продажи оказал рынок мобильных кранов. В период с апреля по декабрь 2017 г. общий объем продаж Tadano снизился на 6,3% в сравнении с предыдущим финансовым годом, а продажи мобильных кранов упали на 13% (с 78 762 до 65 089 единиц). Поставки в данном сегменте сократились как внутри, так и за пределами Японии.

В этом году в рейтинге появилась только одна новая компания - Sakai Heavy Industries. Этот японский производитель выпускает грунтовые и асфальтовые катки (в том числе легкого класса), а также дорожные фрезы. Компания вытеснила из "Желтой таблицы" индийского производителя BEML, который, несмотря на рост показателей в прошлом году, оказался за пределами ТОП-50.

Если же говорить о долях рынка, то американские фирмы по-прежнему остаются лидерами, но разница между регионами постепенно уменьшается. Компаниям из США принадлежит 26,3% от суммарных доходов производителей из ТОП-50, что меньше, чем годом ранее, и не намного больше доли Японии (24,8%). А наиболее значительный рывок наблюдался у китайских компаний (с 11,4% до 14%). Рассматриваемый показатель у большинства других стран остался неизменным или снизился/увеличился на 0,1%.

Прогноз

2017 стал годом роста в отрасли. Однако необходимо сделать оговорку: увеличение продаж произошло на фоне нескольких лет снижения. После максимума в 2012 году (объем - $186 млрд) рынок значительно сократился: в 2013 году произошло падение на 12% (до $163 млрд), итогом 2014 года стали $159 млрд, и худшее еще было впереди. 2015 стал очень тяжелым годом для отрасли, когда продажи снизились на 16% до $133 млрд (минимальные цифры с 2009 года). 3-процентное сокращение в 2016 до $130 млрд было не таким значительным в сравнении с прошлым годом, но спад продолжился.

Результат в $163 млрд в 2017 году является позитивным, но нельзя упускать из виду тот факт, что названная цифра - это уровень 2013 года. Все указывает на то, что в 2018 году продолжится рост, но уже не в тех темпах, которые наблюдались в 2017.

Традиционно большое влияние на мировой рынок будет оказывать китайский регион. В частности, драйверами роста продаж строительного оборудования, особенно в сегменте тяжелых землеройных машин, должны стать инфраструктурные проекты под названием One Belt One Road, старт которым был дан в конце 2016 года.

Также в последнее время наблюдается рост экономики Северной Америки: в США в третьем квартале 2017 продажи увеличились на 3,2%, в итоговом квартале года - на 2,6%. Специалисты, работающие в строительной отрасли, с интересом следят за тем, какой эффект будет получен от введения президентом Дональдом Трампом пошлин на импорт стали (25%) и алюминия (10%), а также от планов инвестировать $1,5 трлн в инфраструктурные проекты. Обе инициативы могут оказать значительное влияние на строительную отрасль.

Нажмите на картинку, чтобы увеличить ее

Методология

Позиции в "Желтой таблице" основаны на данных о продажах техники в 2017 календарном году в долларах США. Валюты были конвертированы в доллары на основе среднего обменного курса на протяжении 2017 года.

Данные были получены изданием "International Construction" из различных источников, включая отчеты компаний, их заявления и авторитетные сторонние источники. В Японии, Индии и ряде других стран пользуются понятием финансовый год, оканчивающийся 31 марта, что сделало невозможным собрать информацию за календарный 2017 год. В таких случаях были использованы данные о продажах за финансовый год. В некоторых случаях была сделана смета доходов на основе исторических данных и тенденций производства. Несмотря на все приложенные усилия, чтобы обеспечить точность приведенных данных, редакция журнала "International Construction" не несет ответственности за возможные ошибки и опечатки.

Обращаем внимание, что при подготовке графиков учитывались только финансовые результаты компаний, вошедших в "Желтую таблицу". Приведенные данные не отражают общий уровень доходов, полученных в конкретных регионах или странах.